HQC muốn phát hành 50 triệu cp để hoán đổi 500 tỷ đồng nợ

Địa Ốc Hoàng Quân vừa chốt kế hoạch phát hành riêng lẻ 50 triệu cp để hoán đổi 500 tỷ đồng cho 4 chủ nợ, trong đó có Chủ tịch Trương Anh Tuấn và vợ nắm hơn phân nửa.

HĐQT CTCP Tư vấn Thương mại Dịch vụ Địa Ốc Hoàng Quân (HOSE: HQC) vừa thông qua việc triển khai phương án phát hành cổ phiếu riêng lẻ để hoán đổi nợ, theo phương án đã được thông qua tại ĐHĐCĐ thường niên năm 2025 tổ chức hồi tháng 5 năm nay.

Cụ thể, HQC dự kiến phát hành 50 triệu cp riêng lẻ để hoán đổi 500 tỷ đồng nợ vay, tỷ lệ hoán đổi với 10,000 đồng nợ sẽ đổi thành 1 cp phát hành mới. Đối tượng phát hành là các chủ nợ, qua đó nâng vốn điều lệ lên khoảng 6,266 tỷ đồng. Cổ phiếu phát hành bị hạn chế chuyển nhượng tối thiểu 1 năm.

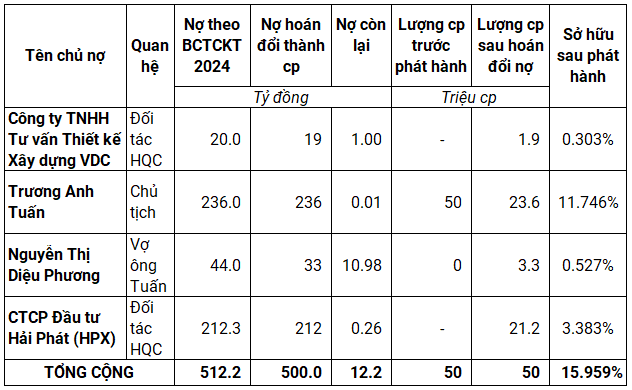

Theo danh sách công bố trước đó, có 4 chủ nợ được hoán đổi cổ phiếu HQC, gồm Công ty TNHH Tư vấn Thiết kế Xây dựng VDC hoán đổi 19 tỷ đồng nợ thành 1.9 triệu cp, nếu thành công, giá trị khoản nợ còn lại còn gần 1 tỷ đồng; ông Trương Anh Tuấn - Chủ tịch HĐQT HQC hoán đổi 236 tỷ đồng nợ thành 23.6 triệu cp, số nợ còn lại gần 11 triệu đồng; bà Nguyễn Thị Diệu Phương (vợ ông Tuấn) 33 tỷ đồng đổi thành 3.3 triệu cp, HQC còn nợ gần 11 tỷ đồng; cuối cùng là CTCP Đầu tư Hải Phát (HOSE: HPX) hoán đổi 212 tỷ đồng nợ thành 21.2 triệu cp, dự kiến chiếm 3.383% vốn điều lệ của HQC sau phát hành, còn nợ lại hơn 256 triệu đồng.

|

Danh sách chủ nợ dự kiến được phát hành cổ phiếu để hoán đổi nợ

Người viết tổng hợp

|

Trường hợp chủ nợ từ chối hoán đổi một phần hoặc toàn bộ khoản nợ đã được ĐHĐCĐ phê duyệt thì HĐQT giảm số lượng cổ phiếu phát hành theo số lượng thực tế hoán đổi, căn cứ vào thỏa thuận hoán đổi với các chủ nợ.

Các khoản nợ sau khi được hoán đổi sẽ được xóa bỏ tương ứng với giá trị các khoản nợ được hoán đổi. Phần nợ còn lại không được hoán đổi sẽ được Công ty thanh toán theo thỏa thuận với các chủ nợ. Chủ nợ sẽ trở thành cổ đông sở hữu cổ phiếu của HQC và có đầy đủ các quyền, nghĩa vụ của cổ đông kể từ ngày kết thúc đợt phát hành cổ phiếu để hoán đổi nợ.

Thời điểm 30/06/2025, HQC còn hơn 4,472 tỷ đồng nợ phải trả, giảm 5% so với đầu năm, với nợ vay tài chính hơn 1,729 tỷ đồng, tăng 5% và chiếm 39% tổng nợ.

Hồi tháng 3 năm ngoái, HQC hoàn tất phát hành 100 triệu cp riêng lẻ cho cổ đông chiến lược, với giá 10,000 đồng/cp, trong khi thị giá chỉ xoay quanh trên dưới 4,000-5,000 đồng/cp, hút 1,000 tỷ đồng, vốn điều lệ tăng lên 5,766 tỷ đồng như hiện nay. Tuy nhiên, danh sách và tỷ lệ sở hữu của nhà đầu tư mua cổ phần lại không được công bố. Đến nay số cổ phiếu này đã được phép chuyển nhượng tự do sau 1 năm hoàn tất phát hành.

Khép phiên ngày 08/08, giá cổ phiếu HQC tạm dừng mức 4,060 đồng/cp, tăng 30% do với đầu năm, thanh khoản bình quân hơn 6.8 triệu cp/ngày.

| Diễn biến giá cổ phiếu HQC từ tháng 3/2024 đến nay | ||

* Hàng bán bị trả lại, HQC thoát lỗ quý 2 nhờ khoản thu khác