HSBC: Việt Nam tiến gần mục tiêu nâng hạng FTSE

Việt Nam có khả năng được FTSE Russell nâng hạng từ thị trường cận biên lên thị trường mới nổi trong kỳ đánh giá ngày 07/10/2025 sắp tới. Tuy nhiên, theo báo cáo mới nhất của HSBC, tác động về dòng vốn có thể không mạnh như nhiều người đang kỳ vọng

Trong báo cáo "The Flying Dutchman" vừa công bố, HSBC cho biết Việt Nam đã đáp ứng 7 trong 9 tiêu chí thuộc khung "Chất lượng thị trường" của FTSE. Các tiêu chí về quy mô vốn hóa, thanh khoản và sự hiện diện của cổ phiếu lớn đều đã đạt yêu cầu.

Hai tiêu chí còn lại về "Chu kỳ thanh toán" và "Chi phí giao dịch thất bại" cũng có tiến triển rõ rệt. Luật Chứng khoán sửa đổi cuối năm 2024 đã bỏ yêu cầu ký quỹ trước khi mua cổ phiếu và bổ sung quy định công bố thông tin bằng tiếng Anh.

Hệ thống giao dịch KRX hoạt động từ tháng 5/2025 cũng giúp giải quyết tình trạng nghẽn lệnh và tăng khả năng xử lý giao dịch lớn. Quan trọng hơn, KRX mở đường cho việc áp dụng cơ chế bù trừ đối tác trung tâm (CCP), giúp giao dịch và thanh toán diễn ra đồng thời và hiệu quả hơn.

Vấn đề về "room" ngoại

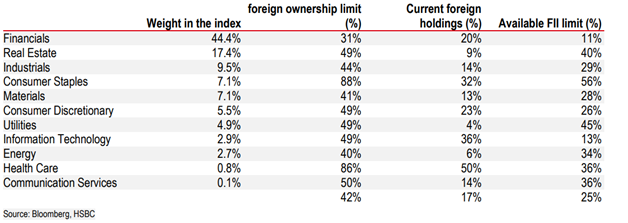

Một trong những quan ngại của FTSE là quy trình đăng ký phức tạp cho nhà đầu tư nước ngoài và giới hạn sở hữu nước ngoài (FOL) tại một số ngành. Ngành ngân hàng có mức trần 30%, còn hàng không và viễn thông là 50%.

|

Giới hạn sở hữu nước ngoài ở các ngành

|

Khi sở hữu nước ngoài chạm trần, giao dịch chỉ diễn ra giữa các nhà đầu tư ngoại với nhau, tạo mức giá riêng biệt so với nhà đầu tư trong nước. Mặc dù đây không phải điều kiện bắt buộc trong tiêu chí FTSE, nhưng có thể là vấn đề được nhà đầu tư nêu trong quá trình tham vấn.

Tuy nhiên, số liệu thực tế cho thấy chỉ 12 mã trong VN-Index bị kín "room" ngoại. Toàn thị trường có tỷ lệ sở hữu nước ngoài trung bình chỉ 17% so với mức trần 42%.

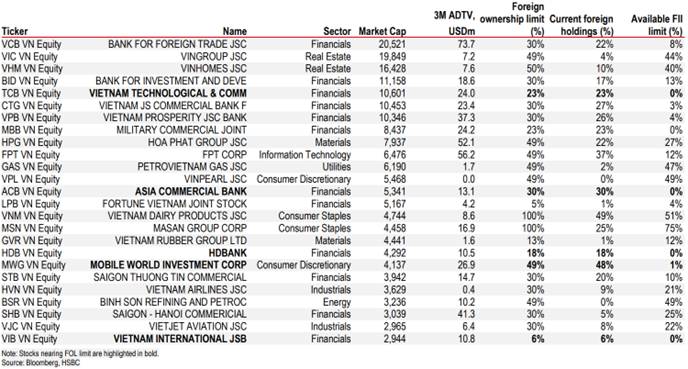

Trong số 25 cổ phiếu vốn hóa lớn nhất, các mã ngân hàng như VCB, BID, CTG có tỷ lệ sở hữu ngoại cao nhưng vẫn chưa chạm trần. Ngược lại, nhiều cổ phiếu lớn như VNM, MSN, GAS có tỷ lệ sở hữu ngoại còn thấp so với giới hạn cho phép.

|

Sở hữu nước ngoài ở top 25 cổ phiếu về vốn hóa

|

"Liệu Việt Nam có được nâng hạng? Diễn biến thị trường đang nghiêng về khả năng được nâng hạng. Bất chấp thuế quan Mỹ, thị trường chứng khoán Việt Nam đã tăng 40% từ đầu năm đến nay, trở thành một trong những thị trường hoạt động tốt nhất thế giới. Mặc dù chúng tôi cũng thuộc phe lạc quan về kịch bản nâng hạng, nhưng cũng hãy lưu ý rằng FTSE cũng sẽ tham khảo ý kiến của nhà đầu tư và môi giới khi đưa ra quyết định cuối cùng", trích từ báo cáo của HSBC.

Nếu được FTSE quyết định nâng hạng trong tháng 10, quá trình chuyển đổi thường kéo dài 6-12 tháng để các quỹ có thời gian chuẩn bị.

Dòng vốn có thể ở mức khiêm tốn

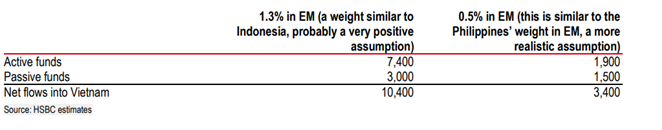

HSBC ước tính sau khi được nâng hạng, Việt Nam có thể chiếm khoảng 0.6% trong chỉ số FTSE Asia và 0.5% trong FTSE Emerging Markets. Điều này có thể thu hút khoảng 1.5 tỷ USD từ các quỹ thụ động, chủ yếu từ các quỹ FTSE EM và FTSE Global ex US.

Trong kịch bản lạc quan (trọng số 1.3%, tương đương Indonesia), dòng vốn từ quỹ thụ động có thể đạt 3 tỷ USD, cùng với 1.9-7.4 tỷ USD từ quỹ chủ động. Tổng cộng tối đa có thể đạt 10.4 tỷ USD.

|

Hai kịch bản dòng vốn chảy vào Việt Nam nếu được nâng hạng

|

Tuy nhiên, HSBC cho rằng thực tế sẽ thấp hơn nhiều do phần lớn quỹ thụ động toàn cầu dùng chỉ số MSCI làm chuẩn. Hiện đã có 38% quỹ châu Á và 30% quỹ thị trường mới nổi toàn cầu đã có cổ phiếu Việt Nam trong danh mục, nên dư địa mua thêm không còn lớn.

Thị trường đã tăng mạnh trước thềm review

Trong 8 tháng đầu năm 2025, thị trường chứng khoán Việt Nam thuộc nhóm tăng nhanh nhất thế giới với mức tăng 37% trong 6 tháng gần đây. Mức tăng này vượt xa các thị trường từng được nâng hạng trước đây.

Kinh nghiệm quốc tế cho thấy tác động nâng hạng không đồng nhất. Ả-rập Saudi và Kuwait sau khi được FTSE nâng hạng chỉ tăng thêm ở mức vừa phải. Qatar và UAE khi được MSCI nâng hạng năm 2014 tăng mạnh hơn, nhưng cũng chịu ảnh hưởng từ giá dầu.

HSBC cho rằng Việt Nam đã tăng đáng kể trước thềm kỳ đánh giá, do đó nếu được nâng hạng, dư địa tăng thêm có thể không còn nhiều. Dù vậy, việc chính thức được xếp vào nhóm thị trường mới nổi vẫn mang ý nghĩa quan trọng, giúp cải thiện vị thế và tạo nền tảng thu hút dòng vốn dài hạn.